【财经翻译官】房贷新规元旦落地 我的贷款申请还能批吗

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

那么,房贷新规落地对业界和消费者的影响究竟会如何呢?

专家:商业银行对房地产信贷偏好仍较强 需予以约束

央行、银保监会为何会选择在此时点放“大招”?

中国社科院财经战略研究院研究员倪鹏飞表示,尽管我国房地产金融管理取得了明显成效,资金过度流向房地产明显改观,但银行业房地产贷款敞口仍然较大,其资产质量易受房地产价格波动冲击,是需要密切关注的潜在风险点,商业银行对房地产信贷的偏好也仍较强,需要通过制度设计予以约束。

中国民生银行首席研究员温彬也表示,从国际上看,房地产贷款占比过高,或在一定时期占比上升过快,既不利于房地产市场自身发展,也会给金融体系造成风险。目前,我国房地产长效机制建设取得明显成效,房地产贷款余额(含个人住房贷款)占各项贷款余额的比重在29%左右,但部分银行机构占比过高、远超出平均水平。

此番《通知》分别设定了关于“房地产贷款占比”及“个人住房贷款占比”的两个上限。

所谓“房地产贷款占比”,指银行业金融机构(不含境外分行)房地产贷款余额占该机构人民币各项贷款余额的比例。

“个人住房贷款占比”,指个人住房贷款余额占金融机构人民币各项贷款余额的比例。具体公式如下。

为避免调控“一刀切”,《通知》分类分层管理,设置了“五档红线”。

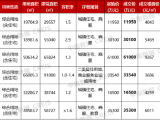

具体来看,中资大型银行房地产贷款占比上限为40%,个人住房贷款占比上限为32.5%,中资中型银行的上述两项数值分别为27.5%、20%,中资小型银行和非县域农合机构的上述两项数值分别为22.5%、17.5%,县域农合机构的上述两项数值分别为17.5%、12.5%,村镇银行分别为12.5%、7.5%。

此外,为避免冲击,《通知》还专门规定,今年1月1日开始,银行对房地产贷款实施集中度限额管理,超过限额的银行需要在规定时间内调整额度。其中,超出2个百分点以内的,业务调整过渡期为2年;超出2个百分点及以上的,业务调整过渡期为4年。

新规对银行、房企产生的结构性影响更大

浙商证券首席经济学家李超对翻译君表示,“房贷新规对企业、银行的结构性影响更大。”

“从房企角度来看,新规可能带来其融资结构变化。目前房企的融资方式主要有信贷、自筹和销售回款,2020年1-11月房地产开发资金中信贷占比不足14.2%,自筹和销售回款占比较大。考虑到信用分层问题,中小房企贷款难度可能有所变化,导致房企可能加速周转或通过债券等方式融资。”李超表示。

从银行端来看,一方面限额可以降低单一银行房贷风险敞口,避免房贷不良率上升等因素产生较大冲击,有助于防范金融风险,降低地产市场波动对银行的冲击;另一方面,银行若想新增房贷,需先增加相应的其他贷款和资本予以配合,有助于优化银行贷款结构。

买房申请贷款时会受影响吗?

在看到《通知》时,不少想要买房的小伙伴瞬间紧张起来。有人担忧,如果设置了个人住房贷款余额占比上限,那贷款是不是就要排队了,会不会出现贷不上的情况。

根据华泰金融梳理数据显示,目前全国大部分银行并未触及上限。特别是排名前列档次大银行,离房地产贷款40%的上限还比较远,交通银行更是只有26%。如果只看个人按揭部分,那也只有建行和邮储稍微超过。

业内专家认为,大家不需要过分担忧。专门设置个人住房贷款余额上限要求,是为了约束银行房地产贷款占全部贷款的比重,而非额度或特别值,对个人住房贷款需求影响不大。大部分商业银行尚未触及上限,居民无需过度担心买房申请贷款受到影响,存量住房贷款也不会因为该政策而被银行提前收回。

易居研究院智库中心研究总监严跃进也表示,对于个人购房者来说,基本上问题不大,只需要按照政策的流程办理贷款即可。另外也需要注意的是贷款的集中度。其实核查合规的贷款中,一些属于消费贷款方面的贷款也需要管控,防范部分银行违规通过消费贷来变相发放房贷。

扬州一家股份制银行相关人员则表示,《通知》的实施,对中小银行来说,房地产贷款、个人住房贷款的利率、资格等方面的管理将更加严格,对购房者来说,通过在“小银行”申请房贷,来打政策“擦边球”的情形,也将更难实现。(文/游苏杭)

来源:新华网

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。