迈入千亿的华发凶猛扩张

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

倘若漫步于珠海,满目皆有“华发”的标识,无论是楼盘、酒店、商场还是会展中心,到处都有华发的影子,当地从事房企的业内人士都笑称:“华发是珠海的亲儿子。”

“亲儿子”华发的野心不止于珠海,而是立足珠海,放眼全国。经过两年时间的冲刺,华发股份终于迈进房企的千亿俱乐部。

克而瑞数据显示,2020年,华发股份实现全口径销售额1205亿元,相比2019年增长30%,排名从2019年的39名上升到2020年的34名。

对于华发而言,超千亿的成绩单完成得并不容易。

在华发成绩单的隐秘角落里,还埋着不少的债务隐患。

华发股份踩中了“三道红线”中的两道。

数据显示,截至2020年9月末,华发股份剔除预收款的资产负债率为78.54%,较2019年末上升1.71个百分点,超过监管红线;净负债率为148.35%,较2019年末下降2.33个百分点,超过监管红线;现金短债比为1.19倍,较2019年末上升20.3个百分点,满足监管要求。

截至华发股份2020年第三季度,公司短期借款134.6亿元,一年内到期的非流动负债为252.9亿元,两者共计达387.5亿元,而公司货币资金为459.9亿元。

明股实债的风险存在于华发股份的财报中,其少数股东的损益和权益长期处于不匹配的状态中。

华发股份2020年三季报显示,公司归属于母公司股东的净利润为17.55亿元,少数股东损益为7.659亿元,少数股东损益在净利润中的占比为30.4%;归属于母公司股东的权益为210.7亿元,少数股东的权益为308.9亿元,少数股东权益在总权益中占比为59.46%。

往前看三年,从2017-2019年,华发股份的少数股东权益在总权益中的占比均超过50%,而公司少数股东损益的净利润占比仅为8.8%、4.9%、16.0%。

永续债是不少公司会玩的资产负债表游戏,永续债在财报中记为“资产”、不影响负债率,但会吞噬归母净利润。

华发股份的永续债在连年增加中,2018年为30.98亿元,2019年为63.74亿元,截至2020年9月达72.7亿元。

协纵策略管理集团联合创始人黄立冲告诉界面新闻:“我理解的是:开发商的永续债是为了避免踩到‘三道红线’,但永续债也是债,要偿还的,一但公司出现其他的违约就会触动违约条款。”

华发股份虽有重重的债务压力,但为了跨过千亿门槛,华发并没有停下扩张步伐。土储短缺是华发高速发展下不可避免的问题,这使得华发在公开市场中拿地凶猛。

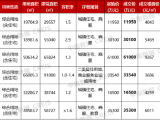

2020年12月25日,华发喊价257轮后,以94.3亿元的价格竞得武汉硚口延拍地块,2.1万元/平方米的楼面价刷新区域新高纪录,溢价率高达17.88%。

今年8月,华发股份斥资百亿重仓上海闵行、浦东新区土储,溢价率分别为46.4%、32.71%。

根据易居房地产研究院发布的报告显示,8月全国40个典型城市土地成交溢价率为13.6%。

无论是在上海还是武汉,华发股份拿地的溢价率都超过了行业平均水平。

在上海、武汉两地重金拿地的行为,也是是区域性房企走向全国化布局的缩影。

对于华发而言,珠海区域已成为其大本营,拿地扩张颇具优势;珠海以外的粤港澳大湾区竞争激烈,以深圳市场而言,华发参与过深圳的不少次土拍,但在“双限双竞”面前,华发鲜少走到最后,“合作开发”成为华发在深扩张的重要途径。

去年年底同融创合作拿下宝安一宗百亿地块,此前跟金融街合作获得的光明地块成为深圳2020年的网红盘。

长三角地区,成为华发全国化布局的攻略重点对象。

界面新闻了解到,华发于2013年进入武汉市场,2017年在武汉建立了除珠海以外的第二总部。

华东区域则是华发股份占比最重的销售区域。2018年华发华东区域销售额首次超过大本营珠海区域,2019年华发华东区域销售金额销售贡献占比达到了40.66%。

去年上半年,从华发股份主营业务上看,华东区域营收达75.1亿元,占比33.8%,继续超过珠海区域。

华东区域销售额大涨的同时,其“粮草”也颇为短缺。

从2019年到2020年,华发的扩储区域愈发重视长三角区域。

截至2020年9月份,报告期内,公司获取土地总计容面积约为301.81万平方米,较2019年同期的242.81万平方米同比增长24.3%。其中长三角地区新增土地计容面积为213.78万平方米,占比70.83%;珠三角地区新增土地计容面积为67.33万平方米,占比22.31%;环渤海地区新增土地计容面积为20.7万平方米,占比6.86%。分城市来看,绍兴、珠海、苏州、广州、南京、上海、杭州等城市新增土储占比较多,分别为40.09%、13.8%、9.61%、8.51%、7.68%、5.26%、4.86%。

顶着债务压力,华发继续凶猛扩储,得益于其低利率的融资,债券类型包含超短期融资券、ABS、中期票据等,但利率几乎不会超过5%。

上交所数据显示,2020年11月,华发股份当月发行信用债融资52.47亿元,平均票面利率为4.365%。

低利率融资之下,华发股份融资频频。

资料显示,截至2020年10月前华发股份及其子公司发行债券合计金额440.88亿元,待偿还余额330.34亿元。

黄立冲表示:“他们能保持低水平发债肯定是与国资背景有关,省市支持的融资平台往往可以行使其政府影响力获得当地银行的保函和备用信用证支持,通过捆绑信用就可以降低发债利息,事实上现在融资平台债的投资人也大部分都是中资,很少外资,当中有很多国有成分。”

来源:界面新闻

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。